住宅ローン控除と3,000万円特別控除・買換え特例の選択

現在住んでいる住宅を売却する際に譲渡所得が発生する場合、長期譲渡所得の課税の特例(60百万円まで14%)や譲渡所得の特別控除(30百万円)を適用されることを検討されると思いますが、売却後に住宅ローンを使って新居を購入される際には、売却時に特例を使うかどうかは慎重に判断する必要があります。

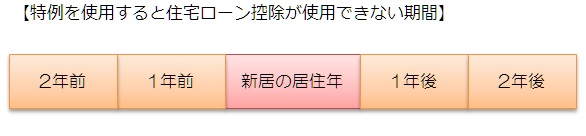

住宅ローン控除の適用要件には、居住した年の前後2年間、譲渡所得の特別控除等の適用を受けたことがないことがあるため、現在の住宅を売却して譲渡所得の特別控除等の適用受けた場合は、売却した年を含む3年間は住宅ローン控除を併用できないことになります。そのため、譲渡所得の金額によっては譲渡所得の特別控除(30百万円)等を使わず、新居に対して住宅ローン控除を適用した方が、税金が有利になる場合があります。

一旦特例を適用した場合は、後から修正はできないため住み替えを検討される場合は、特例を適用するかどうか税額のシミュレーションを行うことが必要です。

【住宅借入金等特別控除(住宅ローン控除)の適用要件】

1. 新築又は取得の日から6ヶ月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること。

2. 特別控除を受ける年分の合計所得金額が30百万円以下であること。

3. 新築又は取得をした住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものであること。

4. 10年以上にわたり分割して返済する方法になっている新築又は取得のための一定の借入金又は債務(住宅とともに取得するその住宅の敷地の用に供される土地等の取得のための借入金等を含みます)があること。

なお、親族や知人からの借入金は住宅ローン控除の対象になりません。また、勤務先からの借入金の場合には、無利息又は1%に満たない利率による借入金も対象外となります。

5. 居住の用に供した年とその前後の2年ずつの5年間に、以下の特例の適用を受けていないこと。

・居住用財産を譲渡した場合の長期譲渡所得の課税の特例(租税特別措置法31条の3)

・居住用財産の譲渡所得の特別控除(租税特別措置法35条)

・特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(租税特別措置法36条の2)

・特定の居住用財産を交換した場合の長期譲渡所得の課税の特例(租税特別措置法36条の5)

・既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例(租税特別措置法37条の5)

(中古住宅の場合の追加要件)

① 建築後使用されたものであること。

② マンションなどの耐火建築物の建物の場合には、その取得の日以前25年以内に建築されたものであること。

③ 耐火建築物以外の建物の場合には、その取得の日以前20年以内に建築されたものであること。

④ ②又は③に該当しない建物の場合には、一定の耐震基準に適合するものであること(平成17年4月1日以後に取得をした場合に限る)。

⑤ 取得の時に生計を一にしており、その取得後も引き続き生計を一にする親族や特別な関係のある者などからの取得でないこと。

⑥ 贈与による取得でないこと。

【居住用財産の譲渡所得の特別控除(3,000万円特別控除)】

① 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目の年の12月31日までに売ること。

② 売った年の前年及び前々年にこの特例又はマイホームの買換えやマイホームの交換の特例若しくは、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

③ 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

④ 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の二つの要件すべてに当てはまること。

イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売ること。

ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

⑤ 売手と買手の関係が、親子や夫婦など特別な間柄(生計を一にする親族、内縁関係にある人、同族会社など)でないこと。