逆養老保険(リバースハーフタックスプラン)の節税の注意点

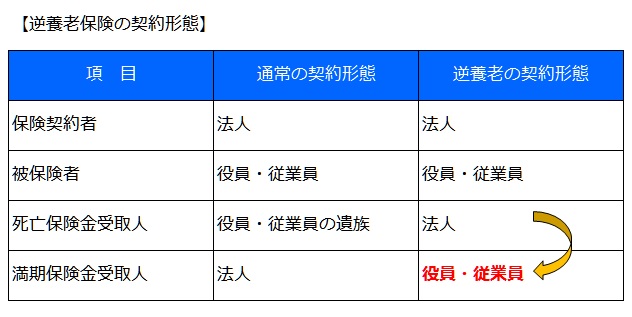

全額損金になる節税商品として、逓増定期保険やガン保険がありましたが、逓増定期保険は2008年2月、ガン保険は2012年4月に改正があり、全額損金処理はできなくなりました。現在残っている全額損金処理できる保険の一つとして養老保険があります。逆養老保険(リバースハーフタックスプラン)と呼ばれているもので、通常の満期保険受取人と死亡保険受取人が逆さになっていることがその由来となっています。

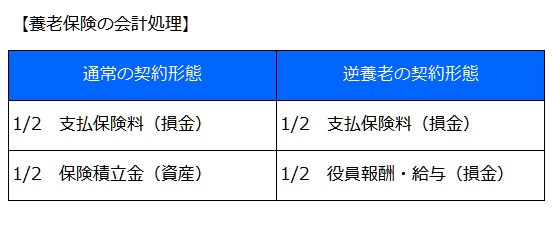

通常の契約形態であれば、1/2は資産計上するため損金にはなりませんが、逆養老保険は役員(又は従業員)の給与とした場合、結果的に全額損金として処理することができます。

次に、逆養老保険の効果を簡便化した具体例で見てみることにしましょう。

【例】

・年間保険料 12,000千円(5年間支払)

・解約返戻率100%

・法人の実効税率 36%

・役員の個人の所得税・住民税率 50%

なお、法人の実際の課税所得の状況(赤字になる場合や課税所得が低い場合)や個人の実際の税率負担により実際の効果は変わってきますので、会社や個人の状況に合わせたシミュレーションを行い効果の検証をすることが重要です。

なお、逆養老保険は半分が給与・賞与となることから以下のような問題の検討が必要となります。

① 法人が負担した保険料が定期同額給与に該当するか

役員給与は定期・同額が基本であり、期首から3ヵ月超の特別の理由がない増額改定による増額部分は税務上損金とは認められません。そのため、役員が負担すべき⽣命保険料を法人が負担している場合で、その保険料を年払契約により⽀払っているときについては、これらの⽀出が毎⽉⾏われるものでないことから、その供与される経済的利益の額は定期同額給与に該当しないのものと見られがちです。この点、国税庁の解説にもあるように、「その供与される利益の額が毎⽉おおむね⼀定」かどうかは、法⼈が負担した費⽤の⽀出時期によるのではなく、その役員が現に受ける経済的利益が毎⽉おおむね⼀定であるかどうかにより判定することになるため、法⼈の負担した費⽤がその購⼊形態や⽀払形態により毎⽉⽀出するものでない場合であっても、当該役員が供与を受ける経済的利益が毎⽉おおむね⼀定であるときは、定期同額給与に該当するとされています(増額改訂の時期については留意が必要)。

② 中途解約による所得税・住民税の負担

資金繰りの都合により保険を解約して取崩すことはよくあることですが、中途解約した時の解約返戻金は法人が受取りますので、法人において解約返戻金が雑収入(収益)として計上されます。一方、役員(従業員)の給与とした分に対して所得税・住民税が発生していますが、法人の雑収入とは相殺できないため、所得税・住民税の負担だけが残ってしまいます。特に役員など高額所得者で税負担率が高い人ほど影響は大きくなります。

③ 手取りの減少

保険料の半分が役員(従業員)給与・賞与となりますが、満期まで現金を受取れず、所得税・住民税の負担が先行して発生するため役員(従業員)の手取りは保険期間中減少します。また、従来の給与に上乗せする形を取ると社会保険料が増加することもありますので、総合的な効果を検討する際には注意が必要となります。

このように、単純に全額損金にできるものと考えて安易に飛びつかず、きちんとしたシミュレーションを行い、リスクを把握した上で逆養老保険は利用されることをお勧めします。また、目的によって敢えて全額損金にしない方法もありますが、上記の節税効果とキャッシュ・フローの効果は異なってきます。

当事務所では、保険の紹介、会計・税務・キャッシュ・フローの問題を押さえた保険のアドバイス、セカンド・オピニオンを行っておりますのでお気軽にご相談下さい。